金やプラチナを売ったら税金がかかる?課税ルールと節税のコツ

2025.04.25

「売ったら税金かかるって本当?」——金やプラチナを手放すとき、そんな不安を感じていませんか?

近年の価格高騰で売却益が出る人も増える一方、税金がどれくらいかかるのか、その仕組みをきちんと理解していない方も多いと思います。

この記事では、金やプラチナを売却したときにかかる税金のルールと節税のポイントをわかりやすく解説します。さらに、実際に税額がどれくらいになるのかを簡単に計算できる「シュミレーター」もご紹介しますので、ぜひ参考にしてください。

歴代最高値更新中!!

2025年4月現在、金の国内小売価格は1gあたり16,000円台を突破!

世界的なインフレや地政学的リスクの高まりにより、金の価格は過去最高水準を記録中です。今まさに「売り時」と言える状況になっています。

retroでは、お持ちの金やプラチナを1点から無料査定いたします!

状態や種類を問わず、専門スタッフが丁寧に拝見いたします。

金・プラチナを売却したときに税金はかかる?

金やプラチナを売却して利益が出た場合、税金がかかるかどうかは重要なポイントです。実際には、売却益に対して課税されるかどうか、またその額がどれくらいになるかは、いくつかの条件によって異なります。

この記事では、金やプラチナを売却したときの課税ルールと、その計算方法を簡潔にご説明します。

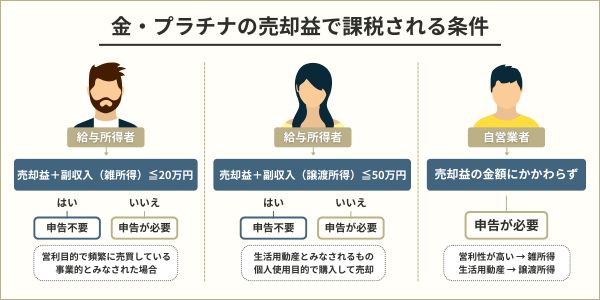

課税対象になる条件とは?

金やプラチナを売って得た利益は、取引の内容に応じて「譲渡所得」または「雑所得」として課税されます。たとえば、現物の地金を個人が保有していた場合は譲渡所得に分類されるのが一般的です。

以下のようなケースでは、課税対象となります。

また、積立型の金投資や金ETFなど、金融商品として取引されるケースでは、譲渡所得ではなく「雑所得(申告分離課税)」として扱われます。この場合は、保有期間に関係なく利益にはあらかじめ20.315%(所得税15%+住民税5%+復興特別所得税0.315%)が源泉徴収されます。

この場合、特別な事情がなければ確定申告は不要です。

復興特別所得税とは?

東日本大震災からの復興を目的に導入された税金で、所得税額の2.1%が上乗せされます。 2013年から開始され、2037年まで課税される予定です。

利益=売却益とは?

売却益とは、以下の計算式で求められます。

70万円 − 10万円 = 60万円(売却益)

「譲渡所得」の大きなメリットは、年間50万円までの非課税制度があることです。この制度は、1年間の合計金額に対して適用されるため、金やプラチナを複数回に分けて売却した場合でも、すべての利益を合算して計算します。

さらに、売却にかかる費用(手数料)として、査定時に発生した送料や査定料などは「経費」として差し引くことができます。これにより、税金がかかる利益額を減らすことが可能です。

また、金やプラチナを売却した際、購入時の証明書がない場合でも税負担を軽減できる方法があります。それが「概算取得費」という制度です。

概算取得費とは?

概算取得費とは、購入時の証明書類がない場合に、売却金額の5%を「取得費」として差し引ける制度です。この制度を利用することで、証明書がなくても一定の取得費用として認められ、課税対象となる利益を減らすことができます。

所有期間で変わる税金の違い

金やプラチナを売って得た利益(譲渡所得)は、基本的に「総合課税」の対象です。そのため、給与など他の所得と合算して課税されます。ただし、譲渡所得には「特別控除(50万円)」や、「短期」「長期」での損益通算の制限など、計算上の違いが存在します。

① 所有期間が5年以内の場合

- 購入時の領収書や明細がないと、取得時期や価格が証明できず、5年以上保有していても短期譲渡所得とみなされる可能性があります。購入記録は必ず保管しておきましょう。

かかる税率は?

譲渡所得に対する税金は「総合課税」として扱われ、給与所得や副業収入など、他の所得と合算して課税されます。これにより、課税対象となる所得が増えるほど、適用される税率も高くなります。

譲渡益が大きくなる場合は、申告方法や控除の有無によって納税額が大きく変わることがあるため、必要に応じて専門家に相談するのも有効です。

特別控除(年50万円)を受けるための手続き

地金の売却によって得た利益に対して、特別控除を適用することで、課税対象額を減らすことができます。利益が控除額を超える場合はもちろん、控除の適用を受けるためには申告が前提となるため、該当する取引があった方は申告を忘れないようにしましょう。

手続きの具体的な流れは以下の通りです。

特別控除を受けるための確定申告の流れ

① 売却した品の明細を整理

売却価格や取得費、手数料・鑑定料などの経費をまとめましょう。取得費の証明がない場合は「概算取得費(売却額の5%)」の適用も可能です。

② 譲渡所得の計算

譲渡所得 = 売却額 −(取得費+経費)− 特別控除(最大50万円)で算出します。

③ 申告書B・第三表(分離課税用)を作成

e-Taxや税務署で配布されている用紙を使用。譲渡所得の欄に計算結果と特別控除を記入します。

④ 申告期間内に提出

提出期間は通常2月中旬〜3月中旬。e-Taxでのオンライン提出も可能。

譲渡所得の申告のしかた

売却税を試算してみよう

売却価格、購入価格と各年月日を入力すると、どのくらいの税金がかかるかが瞬時にわかります。ぜひ、シュミレーターを使って、あなたの売却益にかかる税金を簡単に計算してみてください。※入力は「半角数字」でしてください。

シミュレーター

地金買取でよくある質問【Q&A】

続いて、地金を売る際によく寄せられる質問と、その回答をまとめました。はじめて買取を利用する方も、事前にチェックしておくと安心です。

A. はい。 金・プラチナが使われていれば、どんな形状でも課税対象となります。

A. 買取店が支払調書を提出することもあります。税務署に把握されているケースも多いので、申告は自己責任です。

A. 支払調書は、地金を売却した際に、売却額が200万円を超えると買取業者から発行される書類です。この書類には売却金額や取引内容が記載され、税務署に報告されます。

A. 原則、別々に申告すれば50万円×2人分が可能です(※税務署の確認推奨)

A. はい。買取対象です。金歯も金の含有量と重さによって買取価格が決まります

まとめ|税金の知識で損を防ぐ!売却前に要確認

金やプラチナを売却する前に、税金に関する基本的な知識を持っておくことは非常に重要です。

売却益に対する税金を適切に理解しておけば、予期しない税負担を避け、利益を最大限に活かすことができます。

また、経費や概算取得費を差し引く方法を知っていれば、税金の負担を軽減することも可能です。

特に、売却額が一定額を超える場合、支払調書が発行され、税務署に報告されます。この際、適切な申告を行うことで、後からトラブルを避けることができます。

売却前に税金のルールを確認して、安心して取引を行いましょう。

チェック項目

しっかり準備をしていれば、税金の負担は減らすことが可能です。

迷ったときは、税務署や専門家、信頼できる買取店にご相談ください。

retroでは、金やプラチナの無料査定を実施中!

経験豊富なスタッフが、あなたの資産をしっかり査定します。

お見積りだけでもOKなので、まずはお気軽にご相談ください。

無料査定を試して、今すぐ価値を確認してみましょう!