金・ビットコインの高騰はいつまで続く?2024年下期~2025年のテクニカル予測

2024.07.16

数年にわたり長い上昇トレンド相場が続いている“金 (XAU)” と “ビットコイン (BTC)”。

金は2020年8月に付けた最高値2,070ドル付近を昨年ついに突破し、今年はさらに勢いを増して最高値更新が続いています。

そして、“デジタルゴールド”とも称されるビットコインも2021年に記録した最高値約69,000ドルを今年3月に突破し、現在(2024年7月)は短期的な利確による調整局面にあります。

双方ともに相場の過熱感が強く、今後の動向が気になる方も多いのではないでしょうか。

結論から言えば、これから2025年にかけて、金とビットコインはさらに高騰し、バブル相場が続くと判断しています。

この記事では、テクニカル分析の視点からその理由を詳しく解説していきます。

- ✅テクニカル分析とは?

- 過去の価格データや取引量などの市場データを分析し、将来の価格動向を予測する手法。価格はすべての情報を織り込むと考えられ、過去の価格変動パターンや取引量の変化を通じて、将来の価格変動を予測します。

金相場|誰でもわかる上昇サイン「カップウィズハンドル」形成

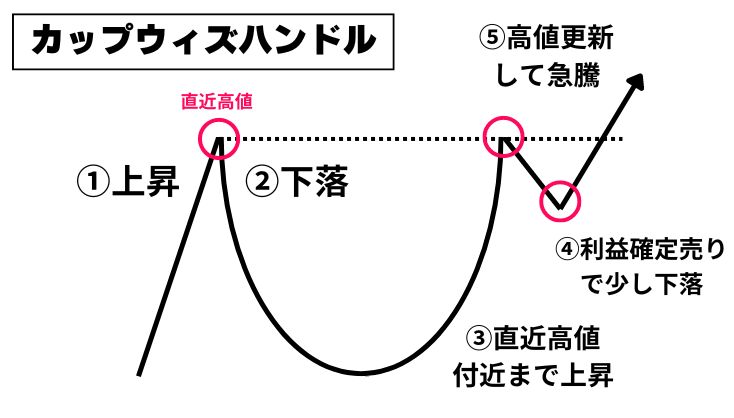

- 📈カップウィズハンドルとは?

- アメリカの投資家であるウィリアム・J・オニールが提唱しているチャートパターンです。チャートの形状がハンドル付きのカップのような形状からその名がつけられました。

そこからは一定期間下落した状態が続き、緩やかに上昇してカップの形を作っていきます。

続いて、カップの形成後は一時的に価格が再び下落することがあります。

この段階がハンドル部分であり、通常は比較的浅い下落が見られます。

この時に、ハンドルの下落幅がカップの中央よりも下まで下落してしまった場合はカップウィズハンドル失敗です。

上昇のシグナルは、ハンドル形成のため下落した後に価格が再び上昇し始める段階です。

この時点でハンドルの上端を突破すると、カップウィズハンドルの完成が確認されます。

カップウィズハンドルのエントリーポイントは、ハンドル部分の終了を確認し、その後の上昇が始まるタイミングが推奨されています。

これにより、相場の反発をキャッチし、利益を確保するチャンスを得ることができます。

利確ポイントは次の抵抗帯がある箇所か、カップの底値から高値と同じ値幅の価格です。

それでは、金のチャート形状を見てみましょう。

※使用ツール:TradingView

掲載画像は「XAU/USD」の6月足チャートです。

金相場は現在カップウィズハンドルの形成に成功し、上昇相場であることが確認できます。

金は常に上昇トレンドの範疇に相場が推移しているので、上値に抵抗帯となる価格帯はありません。

そのため、現在の状況から分析した場合に分かりやすい最高値は、カップの底値から高値と同じ値幅の価格が心理的にも利確ポイントとして意識される可能性が高い価格です。

ゴールド(XAU)最高値は約2,800ドルまでいく可能性が高い

相場は長い期間をかけて形成したチャートパターンほど、どの時間軸のろうそく足でもチャートパターンの形成を確認できるようになるため、チャートパターンのセオリー通りに動く可能性が高まります。

金相場の場合はカップの形成を2012~2020年の8年もの年月をかけておりますので、上昇の蓋然性は極めて高く、今後も高騰が期待できます。

その場合に、チャートパターンのセオリー通りで考えると、カップの底値から高値と同じ値幅まで上昇した場合には、現在1オンスあたり2,410ドルとなりますが、最高値2,800ドルまでは見込めることになります。

現在の為替レートで2,800ドルは日本円で約442,000円です。

1オンスあたりのグラム数は約28.35gとなりますので、インゴットの買取相場で約15,600円になります。

そうすると現在の買取相場のレートでインゴットは約13,400円となりますので、更に “約2,000円/g” 近くの上昇が期待できることになります。

買取業を営む弊社としては、今が売り時です!と言いたいところなのですが、現状の相場推移をみる限り、貴金属の売却はしばらく様子見した方がいいかもしれません。

2,800ドル付近まで上昇を確認して上がり方にもたつきが出てきましたら、一旦は頭打ちになって下がってくる可能性があります。

そうなった場合は、絶好の売り時になりますので、その際はぜひ弊社にご相談ください。

ビットコイン相場|半減期後のバブル相場の天井はいくらか?

今までのビットコインのバブル相場の前には半減期という約4年周期のイベントが発生しています。

- ✅半減期とは?

- ビットコインのマイニング報酬が半減するイベントを指します。ビットコインのネットワークは、一定の数のブロックが生成されるたびに、新しいビットコインが発行される速度を減少させる仕組みを持っています。具体的には、約210,000ブロック(約4年ごと)ごとにマイニング報酬が半分に減少します。

🪙 第1回半減期

日付: 2012年11月28日

内容: マイニング報酬が50BTCから25BTCに減少。

🪙 第2回半減期

日付: 2016年7月9日

内容: マイニング報酬が25BTCから12.5BTCに減少。

🪙 第3回半減期

日付: 2020年5月11日

内容: マイニング報酬が12.5BTCから6.25BTCに減少。

そして、今年の2024年4月20日にも第4回半減期が起こり、ビットコインのマイニング報酬はさらに半分に減少しました。

クリプト界隈では、この半減期を迎えてから100日後を過ぎたころにビットコインのバブル相場が本格化しはじめると言われています。

今年で当てはめると4月20日の100日後は7月29日となり、もう間もなくです。

現在、2021年のバブル相場で天井となった69,000ドルまで上昇し、利確による調整局面となりますが、これから本格的なバブル相場が到来した場合、いったいいくらまで上昇する可能性があるのでしょうか。

この点についてもテクニカル分析の視点から、市場が意識する可能性が高い価格帯を導き出すことが可能です。そのためには、過去のバブル相場がこれまでの傾向を分析していきます。

年足のろうそく足やフィボナッチから確認できる傾向

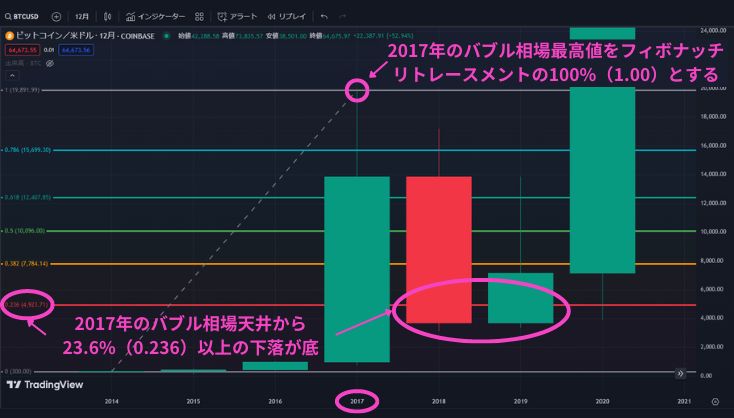

上記の写真はBTC/USDの年足チャートです。

年足チャートならこれまでのビットコインの値動きを一画面で確認できます。

これまでのビットコインの値動きをろうそく足から確認すると、バブル相場になる前は陽線(緑)を最低でも3回続けてからバブル崩壊の陰線(赤)を付けていることが確認できます。

これまでの傾向から今年から来年にかけても同じように陽線を3本付けてバブル相場が来る場合は、2025年に最高値を付けた翌年の2026年は下落トレンドに転換すると予測できます。

そして、バブル崩壊後の翌年は最高値から80%以上の下落をする陰線を付けてから、翌年にはまた上昇相場にトレンド転換していく可能性が高いことがわかります。

- 📈ろうそく足とは?

- 価格の開始値(始値)、終値(終値)、最高値(高値)、最安値(安値)を表します。陽線はろうそく足の始値よりも終値が高い場合、陰線は始値よりも終値が低い場合に表示されます。

2017年バブル相場の年足チャート

- 📈フィボナッチリトレースメントとは?

- フィボナッチ数列に基づいた指標で、主なリトレースメントレベルは23.6%(0.236)、38.2%(0.382)、50%(0.500)、61.8%(0.618)、および100%(1.000)です。投資家は、価格が上昇または下降した後に、これらの割合で価格が戻るポイントを予測するために使用します。

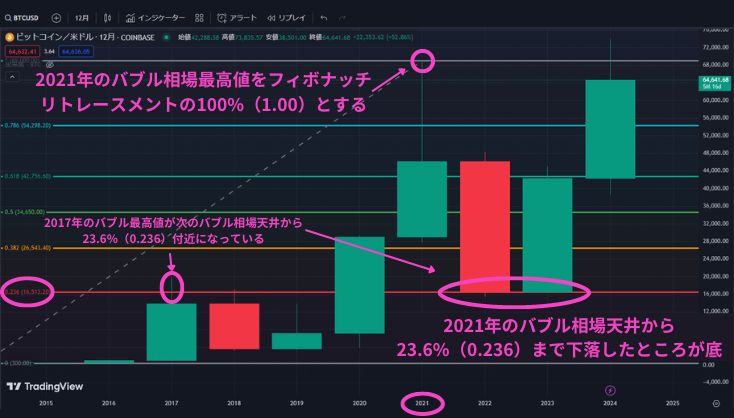

2021年バブル相場の年足チャート

続いて、2021年の最高値をフィボナッチリトレースメントの1.00(100%)にします。

この翌年(2022年)に付けた最安値は最高値からフィボナッチ比率0.236の価格帯にろうそく足の実態下部がぴったり一致することが確認できます。

更に、2022年に付けた最安値は前回バブル相場の最高値とほぼ同じ価格帯であることも確認できます。

これらの傾向から市場はフィボナッチ比率による値幅を強く意識していることが確認きますので、今年から2025年にかけて付けるであろう可能性が高い最高値は2021年の最高値付近がフィボナッチ比率23.6%(0.236)になるように設定した場合の100%(1.000)付近になるのではないか?という仮説が経ちます。

しかし、ここにきて大きな問題が一つあります。

それは、2017年のバブル相場の最高値を付けたろうそく足が、最高値約69,000ドルからろうそくの実態部分約46,000ドルまで値幅23,000ドルもあるということです。

過去の傾向を見た限り、2021年の最高値を1.00(100%)とした場合の2017年最高値付近の0.236はろうそく足実態よりも上の髭内に収まっています。

仮に上髭の上部、下部で最高値を予測すると、2025年に付ける可能性が高いstrong style=”color: #FF3838;”>最高値は約290,000~195,000ドルになります。

ビットコインがバブル相場で最高値はいくら付けるかは多くの人が注目しています。

そのほとんどの人は過去のバブル相場の形をイメージすると思います。

先ほどのフィボナッチリトレースメントを使った例でもわかるように、2024~2025年の最高値は20~30万ドルのシナリオの投資家も多くいることでしょう。

では、次にまた別の視点でチャートを分析していきましょう。

2026年で上昇トレンドは終わる!?考えられるもう一つのシナリオ

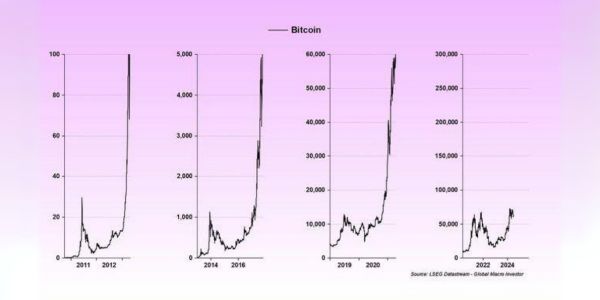

実はビットコインのバブル相場は年々上昇率が弱まっておりまして、その上昇率にも規則性があります。

・2011年最高値から2013年最高値までの上昇率は7653.33%

・2013年最高値から2017年最高値までの上昇率は1590.97%

・2017年最高値から2021年最高値までの上昇率は250.86%

・2013年最高値から2017年最高値までの上昇率は1590.97%

・2017年最高値から2021年最高値までの上昇率は250.86%

この上昇率の低下がどの程度進んでいるのかを数値で確認してみます。

まず、1回目から2回目の減少率は

(1590.97-7653.33)/7653.33= 79.21%

次に、2回目から3回目の減少率は

(250.86-1590.97)/1590.97= 84.25%

多少の誤差はあるものの、いずれもおおよそ80%前後の減少となっており、上昇率はサイクルごとに約80%ずつ縮小している傾向が読み取れます。

では、この減少傾向を2021年から2025年のサイクルに当てはめてみます。

直近サイクルの上昇率である250.86%に、同様の減少率(約80%)を適用すると

250.86 ×(1 − 0.80)= 250.86 × 0.20 = 50.17%

となり、次のサイクルで想定される上昇率は 50.17% となります。

この上昇率を価格に換算すると

68,980 ×(1 + 0.5017)= 約103,587ドル

となり、10万ドルの節目をかろうじて超える水準です。

仮にこの規則性が今後も継続すると仮定した場合、上昇率はさらに80%縮小することになります。その結果、価格は「バブル」と呼ぶにはほど遠い水準までしか上昇しない計算になります。

このため、4年周期とされる2022~2025年のバブルの次に想定される、2027~2030年のバブル局面に当てはめて考えるよりも、むしろその翌年である2025年の価格動向に適用される可能性も視野に入れておきたいところです。

さらに、この50.17%に対して、もう一段階同じ減少率(約80%)を適用すると

50.17 ×(1 − 0.80)= 50.17 × 0.20 = 10.03%

103,587 ×(1 + 0.1003)= 約113,975ドル

103,587 ×(1 + 0.1003)= 約113,975ドル

上昇率は 10.03% まで低下し、算出される価格は 113,975ドル付近 が一つの目安として見えてきます。

このことから私の考えるシナリオ(仮説)は、

①2024年の年末にビットコインは10万ドルを突破する

②10万ドル突破でニュースにも取り上げられて話題になる

③10万ドルに到達したら利確と決めていた大口が利確する

④2025年の年初は2021年最高値付近まで利確の調整で下落する

⑤2025年中旬~下旬にかけて最高値を更に更新する

⑥10~12万付近を最高値としてバブル相場が終わる

②10万ドル突破でニュースにも取り上げられて話題になる

③10万ドルに到達したら利確と決めていた大口が利確する

④2025年の年初は2021年最高値付近まで利確の調整で下落する

⑤2025年中旬~下旬にかけて最高値を更に更新する

⑥10~12万付近を最高値としてバブル相場が終わる

つまりは、最高値12万ドル以上のシナリオで考えている投資家がババを引くという流れを予測しています。

そして、もしこのシナリオで相場が進んだ場合に、2026年以降は従来通りの上昇トレンドで4年に一度のバブル相場を生み出すだけの上昇率が今回のバブル相場を最後に生み出せず、規則性が崩壊することにもなります。

そのため、市場の悲観は過去最大のものになる可能性があります。

今まではバブル相場最高値からの調整期間は1年でしたが、2026年以降は上昇トレンドが崩れて、調整期間も1~2年かけて下降トレンドになる可能性もありえます。

その場合の最安値は2021年の最高値付近ではなく、2017年の最高値付近まで下落する可能性も十分に考慮する必要がありそうです。

まとめ|相場を見極める秘訣は分析・仮設・検証のプロセス

本記事では金やビットコインの現在の相場から利確ポイントや天井の予測をテクニカル分析の視点から解説させていただきました。

今回は金、ビットコインともバブル相場が近日中に到来し、上がる前提で記載しましたが、相場に絶対はありません。

2020年のコロナショックでパンデミックが起きたり、直近では一昨日前のドナルド・トランプ前大統領が銃撃を受けて暗殺が未遂で終わるなど、誰も想定できない事件が起こる可能性もあります。

そのため、例年の相場傾向の通りに半減期で相場が上がる可能性が高いと思っても、必ず下がるシナリオも考慮しつつ、期待値はどちらの方が高いのか考察し、リスク許容度に応じて投資判断をしていく必要があります。

私のように分析と仮説を繰り返して結果がどうなるのか?値動きを追うのが好きな方は、是非テクニカル分析を学んでみてはいかがでしょうか。

この記事を書いた人

無料 LINE査定こちら

無料 LINE査定こちら